(1)当社グループのリスク管理

① リスク管理基本方針

当社は、「リスク管理基本方針」において「リスク」を「業務に不測の損失を生じさせ、当社グループの財産、信用等を毀損する可能性を有するもの」と定義し、業務から生じる様々な「リスク」について認識・検討を行い、経営の安全性を確保し、企業価値を高めるため、適切かつ統制された範囲内でリスクを取ることを基本的な考え方としています。

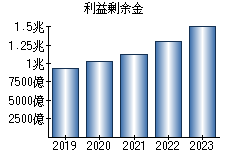

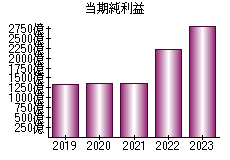

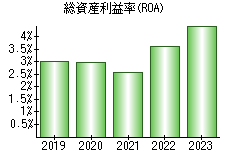

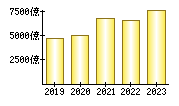

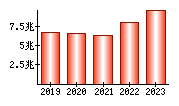

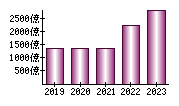

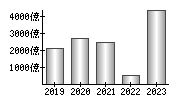

同方針に基づき、リスク総量が経営体力の範囲内に収まっているかを検証するために、定期的に当社連結ベースでの最大予想損失額であるリスクアセット(RA)の計測を実施し、このRAと当社の財務的な企業体力であるリスクバッファー(RB)との均衡を図ることに取り組んでいます。RAは、貸借対照表の各勘定科目をベースにしたリスクアセット元本(RA元本)に最大予想損失率を指すリスクウェイト(RW)を乗じることで算出し、RBは、当社の財務的な企業体力と定義し算出しています。また、当期利益による継続したRBの積み上げを行うことで、健全かつ安定した財務体質の維持を目指しています。RAについては「RA/RB<1.0」として管理しています。2023年3月期のRAは、引き続きRBの範囲内(RA/RB=0.7)となっております。

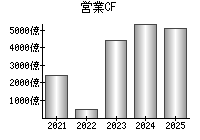

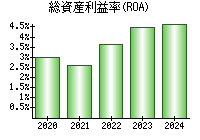

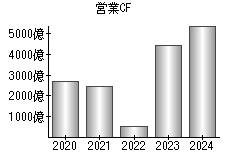

また、当社グループが保有する国別のRAに対して、それぞれの国格付に応じた上限値を設定し、定期的にモニタリングを実施することで、特定の国や地域に過度なRAが集中することがないよう管理しています。加えて、リスクに対する収益確保を目的として、リスク収益性を測る経営指標の導入や、各ビジネスユニット単位まで落とし込んだキャッシュ・フローマネジメントを推進し、事業の収益性と運転資本の効率性を高めることで、営業キャッシュ・フローの極大化を図り、創出したキャッシュを元に、成長への投資と株主還元をバランスよく両立させるように取り組んでいます。

② リスク管理体制

リスク管理基本方針を具体的に遂行する体制として、COSO-ERMフレームワークなどの考え方を参考に、従来各リスクに対してリスク主管部が個別に行ってきたリスク管理に加えて、よりグローバルなリスク管理を推進するため、2020年4月に「統合リスク管理委員会」を発足しました。同委員会では、各リスクの中から当社として特に注力すべき10のリスク項目を抽出し、各リスクに対してグループ会社各社が当該項目の達成度を自己点検し、グループ会社の所在する地域の中心となる現地法人が点検結果をレビュー、その結果を踏まえてグループ会社各社が改善活動を行う「Check10」という仕組みを導入しております。

Check10では、リスク項目ごとにリスクの大きさと管理体制の2軸評価による評点を付けてヒートマップを作成、グループ会社各社のリスク項目ごとのリスク管理状況を視える化することで、脆弱な部分をあぶり出し、適切に改善策を打つことを狙いとしています。改善には必要に応じてリスク主管部が支援を行います。

また、当該委員会では、豊田通商グループの経営に重大な影響を及ぼす可能性のあるリスクを明確化し、経営目標に関する全社的な重要リスクの特定及び対応方針の協議・決定と、リスク管理プロセスの有効性検証を行い、取締役会へリスクマネジメントに関する議題の提言を行っています。取締役会は、その提言に基づいてリスクプロセスの有効性を継続的に監督し、変更が必要な場合は適切な措置を講じています。

このCheck10活動を拡充することにより、本社のリスク主管部とグループ会社各社の連携強化のみならず、当該地域内での関係強化も図り、連結ベースでの統合的なリスク管理体制の構築を図っています。

[Check10活動のPDCA]

[Check10のリスク項目]

[リスク影響度と管理体制の2軸マトリックスによる評価]

[リスク評価結果(ヒートマップ)のイメージ]

(2)個別のリスクについて

当有価証券報告書に記載した事業の状況、経理の状況等に関する事項のうち、経営者が当社グループの財政状態、経営成績及びキャッシュ・フローの状況に重要な影響を与える可能性があると認識している主要なリスクは、以下のようなものがあります。なお、文中における将来に関する事項は、当有価証券報告書提出日現在において入手可能な情報に基づき、当社グループが合理的であると判断したものであります。

<全社管理が必要なリスク>

① カントリーリスク

当社グループは、海外の多岐の地域にわたり、商取引及び事業活動を行っており、各国の政府による規制・政治的不安・資金移動の規制等による製品の製造・購買に伴うリスクに加え、投資の損失またはその他の資産が毀損するリスクが存在しております。当社グループは、カントリーリスクが高い国におけると商取引及び投資については、貿易保険等によりリスクを低減することに努めております。また、最大想定損失額であるリスクアセットの上限値を各国ごとに設定し、定めた上限値の範囲内に抑えることで、特定の地域または国に対するリスクの過度な集中を防ぐことに努めております。しかしながらこうした管理やヘッジ策を講じていてもなお、取引先所在国や当社グループが事業活動を行う国の環境の悪化によるリスクを完全に回避することは難しく、状況によっては債権回収や事業遂行の遅延・不能等により当社グループの経営成績及び財政状態に悪影響を及ぼす可能性があります。

② 世界マクロ経済環境の変化によるリスク

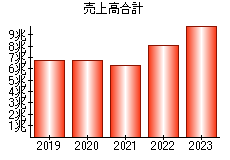

当社グループは、国内及び海外における自動車関連商品、その他各種商品の販売を主要事業として、これらの商品の製造・加工・販売、事業投資、サービスの提供等多岐にわたる事業を行っております。このため、日本及び関係諸国の政治経済状況の影響を受けております。ロシア・ウクライナ情勢や米国、中国等世界的な景気後退に伴う個人消費や設備投資の低迷が、当社グループの経営成績及び財政状態に悪影響を及ぼす可能性があります。

③ 自然災害等による影響について

2011年3月の東日本大震災と同年10月のタイ大洪水でサプライチェーンが深刻な影響を受けたため、2012年4月に専門組織として総務部内にBCP推進室を設置いたしました。現在はコンプライアンス・危機管理部の危機管理・BCM推進室が、「豊田通商グループ事業継続基本方針」に従い、地震、台風等の自然災害、テロ、パンデミック等、あらゆるシナリオにおいても社員が出社不可、本社が入館不可、IT使用不可、長期停電のように重要な経営資源が使用不可になった場合のリスクへの対応として、国内外210事業でオールハザードの事業継続計画(BCP)により平時の対策と有事の対策を文書化し、事業継続マネジメント(BCM)の運用を実施しています。また、毎年3月と9月には、大規模地震によって名古屋本社または東京本社が重度に被災するシナリオで状況付与訓練(参加者にシナリオを開示せず臨機応変に対応させる訓練)を実施し、災害対策初動マニュアルならびに対策の継続的改善を実施しています。しかしながら、地震・洪水等の自然災害により、当社グループの事業活動に支障が生じ、追加の対策コストが必要となった場合、当社グループの経営成績及び財政状態に悪影響を及ぼす可能性があります。

④ 特定の販売先への依存

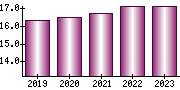

当社グループの収益のうち、トヨタ自動車㈱グループへの収益が占める比率は15.0%であります。従いまして、トヨタ自動車㈱グループとの取引の動向が、当社グループの経営成績及び財政状態に影響を及ぼす可能性があります。

⑤ 金利変動リスク

当社グループは、営業債権等による信用供与・有価証券取得・固定資産取得等のために金融機関からの借入及びコマーシャル・ペーパー、社債の発行等により事業資金を手当てしており、一部が変動金利条件となっておりますが、その相当部分は、変動による影響を転嫁できる営業資産に見合っております。また当社グループでは、アセット・ライアビリティ・マネジメント(ALM)を通じて金利変動リスクをミニマイズすべく取り組んでおりますが、完全に金利変動リスクを回避できるものではなく、今後の金利動向によっては当社グループの経営成績及び財政状態に影響を与える可能性があります。

⑥ 上場有価証券の価格変動リスク

当社グループは、取引先との関係維持・強化、事業収益拡大及び企業価値向上を目的に、活発な市場で取引されている有価証券を保有しております。活発な市場で取引されている有価証券は価格変動の影響を受けることがあり、価格下落の場合には当社グループの経営成績及び財政状態に悪影響を及ぼす可能性があります。

<Check10にて注視しているリスク>

⑦ 商品リスク

当社グループが取り扱う非鉄金属・石油製品・ゴム・食料・繊維等の相場商品には価格変動のリスクが存在します。そのため、商品ごとにポジション限度枠を設定し、限度枠内での運用状況を定期的にモニタリングしています。こうした価格変動のリスクを低減する施策を講じておりますが、必ずしも価格変動リスクを完全に回避できるものではなく、商品市況や相場の動向によっては、当社グループの経営成績及び財政状態に影響を与える可能性があります。

⑧ 信用リスク

当社グループは多様な営業活動により生じた国内外の取引先に対する金銭債権回収に関するリスクが存在します。こうした信用リスクに対応するため、当社グループでは取引先に対し、売掛金・前払金等の取引種別ごとに債権限度、約定限度枠を設定、全社システムによりグループの信用リスクを把握しております。また、財務内容を基にした当社独自基準の格付(8段階)を定め定期的に取引先の状況を確認し、低格付の取引先に対しては、取引条件の見直し、債権保全、撤退等の取引方針を定め、個別に重点管理を行い、損失発生の防止に努めております。このような与信管理を行っておりますが、取引先の財務内容が悪化した場合や予期せぬ事態発生によるリスクを完全に回避することは難しく、取引先の倒産等による債権回収が困難となった場合、当社グループの経営成績及び財政状態に悪影響を及ぼす可能性があります。

⑨ 事業投資リスク

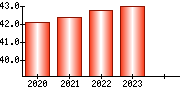

当連結会計年度末現在、当社は775社の連結子会社及び232社の持分法適用会社を有しており、既存提携関係の強化や新規提携を行うことにより既存事業の拡大や機能強化または新規事業への参入を目指しています。

当社グループの投資スタンスは、短期的な利益を狙うような投資ではなく、中長期的に事業を育て、当社グループのバリューチェーンの拡大・強化に繋げる戦略的投資を基本としています。新規投資案件については、方針会議・投資戦略会議で戦略性の確認や全社優先順位を議論し、案件の詳細については投融資協議会・投融資委員会で事業計画をスクリーニングの上、機関決定を行っています。協議の過程では、当社独自の指標である使用資金に対して期待される収益規模が確保されているかを検証するTVA(※1)並びにリスクに見合う収益が確保されているかを検証するRVA(※2)を用いて入口管理を行うことや、当社独自の環境チェックシートを用いて、気候変動をはじめとした環境リスクや温室効果ガス排出量、削減効果を評価する等、幅広い視点から投資リターン、各種リスク分析等の検証を行っています。投資実行後は、課題のある案件について、コーポレート部門と営業本部共働で課題の進捗管理・支援を継続的に実施しています(チェック&サポート活動)。また、計画通りの投資リターンを得て、リスク資産に見合った利益を確保しているか等のモニタリングを実施し、計画通りに進行していない案件に対する再建・撤退ルールを厳格に運用しています。

しかしながら、事業環境の変化や技術革新、その他不測の事態により投資先企業の価値または株式の市場価値が低迷した場合には、当社グループが投資金額の全部もしくは相当部分を失う、またはこれらの投資先企業に対する追加の資金提供を余儀なくされることがあります。このような場合、当社グループの経営成績及び財政状態に悪影響を及ぼす可能性があります。

※1 TVA:Toyotsu Value Achievementの略称=(基礎収益-利息収支)×(1-各国税率)-使用資金×

国別使用資金コスト率

-基礎収益とは、営業活動以外から発生した、非経常的で臨時的、かつ多額の損益を調整した税引前

当期利益であり、営業本部・事業体の「稼ぐ力」を示す

-国別使用資金コスト率とは、営業活動・事業活動に要する使用資金から生じる、国別資本コストと

国債利回りの加重平均によるコスト率を示す

※2 RVA:Risk adjusted Value Addedの略称=基礎収益×60%-リスクアセット×リスクコスト率

-リスクアセットとは、不測の事態が起こった場合に発生し得る最大予想損失額

-リスクコスト率とは、当社の株主資本利益率(ROE)目標値13%以上を目線とした株主期待収益率

[投資サイクル]

⑩ 外国為替リスク

当社グループが行っている商品の販売及び投資活動等のうち、外国通貨建ての取引については、外国為替の変動による影響を受けることがあります。当社グループはこうした外国為替のリスクを一定程度まで低減するよう為替予約等によるヘッジ策を講じておりますが、必ずしも完全に回避できるものではありません。また、当社は海外に多くのグループ会社が存在しており、各社の財務諸表を円貨に換算する際に、為替変動により、当社グループの経営成績及び財政状態に影響を与える可能性があります。

⑪ 資金調達リスク

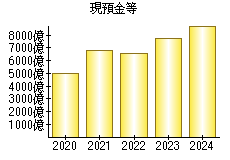

当社グループは、事業資金を国内外の金融機関からの借入及びコマーシャル・ペーパー、社債の発行等により調達しているため、金融市場の混乱や格付機関による当社信用格付けの大幅な引き下げ等の事態が生じた場合、当社グループの資金調達に制約が課される可能性や、調達コストが増加する可能性があります。そのため、資産構成に合わせた最適資金調達を行うと同時に、長期資金の返済・償還時期の分散を図ることで借り換えリスクの低減を図っています。また、現預金、コミットメントライン等の活用により、安定的な流動性を確保すると同時に、金融機関との良好な取引関係の維持に努めておりますが、リスクを完全に回避できるものではありません。このようなリスクが顕在化した場合には、当社グループの経営成績及び財政状態に悪影響を及ぼす可能性があります。

⑫ 人事労務リスク・人権リスク

(人事労務リスク)

当社グループは、各国・各地域で事業を行うにあたり、本社及び海外拠点にて研修実施やツールの提供などによる労務管理知識向上や事業継続計画(BCP)整備による体制強化を働きかけておりますが、ストライキなどの労働争議を原因として操業が停止・制限される事態が発生した場合には、サプライチェーンや当社グループの経営成績及び財政状態に悪影響を及ぼす可能性があります。

(人権リスク)

当社グループは、各国・各地域で事業を行うにあたり、全連結子会社への人権デューデリジェンスを通じた人権尊重に取り組んでいるほか、国連「世界人権宣言」を含む国際人権章典、「ビジネスと人権に関する指導原則」などの国際基準に則った「豊田通商グループ人権方針」を定め、サプライヤーを含むすべてのビジネスパートナーのみなさまに対し、当該方針を遵守頂くことを働きかけております。しかしながら、不測の事態が発生した場合、当社グループの経営成績及び財政状態に悪影響を及ぼす可能性があります。

⑬ 情報セキュリティリスク

当社グループは、トヨタグループ及び豊田通商グループ標準の情報セキュリティ規程・ガイドラインを制定し、グループ全体の対応状況の可視化と継続的な改善を実施しています。また、本ガイドラインに合わせ、ネットワークやメールセキュリティ等のITインフラ領域については、システム共通化によって、グループ全体で効率的に有効性を高める施策を実施しております。サイバー攻撃対応体制も構築し、定常的に製品脆弱性情報やセキュリティ事故等の脅威情報の収集と、迅速な対策・予防措置を実施しております。また、昨今のサイバー攻撃トレンドに鑑み、攻撃を受けた際に被害を最小化する施策として、常時通信監視及び端末のふるまい監視・自動隔離を導入しております。しかしながら、外部からの予期せぬ不正アクセスやコンピューターウイルス侵入等による機密情報・個人情報の漏洩、設備・通信障害等による情報システム停止等の可能性は排除できず、この場合、当社グループの経営成績及び財政状態に悪影響を及ぼす可能性があります。

⑭ コンプライアンスリスク

当社グループは、国内外において多岐にわたる事業を行っており、日本における会社法、税法、独占禁止法、金融商品取引法、贈収賄関連諸法、安全保障貿易管理等貿易関連及び制裁関連諸法等の各種法令、事業活動を行う各国・地域の各種法令・規制といった様々な分野における広範な法律及び規制に服しております。当社では、役職員の職務の執行がこれら法令、規制及び企業倫理に適合することをコンプライアンスの基本方針としています。コンプライアンス専任部署であるコンプライアンス・危機管理部は、同部をハブとしたグローバルネットワークを通じてグループ全体のコンプライアンス体制を強化し、法務部等、関連するコーポレート部署の協力を得て、各種コンプライアンス施策(コンプライアンストップメッセージ、階層別コンプライアンス教育、グローバル内部通報制度整備等)を策定・実施することで、法令遵守の徹底等コンプライアンス意識の向上を図っております。

なお、物流関連のコンプライアンスリスクについては、国内の外国為替及び外国貿易法・関税法等、海外では当該国の法令、それに加えて国内・海外共に米国制裁法・米国再輸出規制等を遵守する貿易管理体制を整えることや、国内外において輸入通関時のHSコード誤りによる事後追徴を回避するための適切なHSコード判定規程の制定に努めております。また、物流業者の起用においては当社の管理規則に則った物流業者選定ルールの浸透を図り、物流業者の関与する不正・異常損等の発生を阻止する対策を行っております。

しかしながら、このような施策を講じても、事業活動におけるコンプライアンスリスクは完全に排除できるものではなく、役職員が不正・不法行為を行った場合、社会的な信用を毀損する可能性があります。このような場合、当社グループの経営成績及び財政状態に悪影響を及ぼす可能性があります。

⑮ 安全関連リスク

従業員並びに委託者の労働災害により、当社グループの事業活動に支障が生じる可能性があります。災害未然防止に関する設備、作業標準の整備、教育、日常管理を行っておりますが、大規模な労働災害の発生等により追加の対策コストが必要となった場合、当社グループの経営成績及び財政状態に悪影響を及ぼす可能性があります。

⑯ 環境関連リスク

気候変動、水資源、生物多様性保全を含む環境関連のリスクは、当社グループ経営に与える影響が高いと判断し、安全・環境会議やサステナビリティ推進委員会で審議、取締役会へ適宜報告され、担当部門や構成メンバーを通じて事業戦略や活動に組み込まれています。

気候変動については、影響が大きい事業を選定し、気候関連財務情報開示タスクフォース(TCFD)提言に沿った形でシナリオ分析を実施しています。「リスク」では、移行リスク及び物理リスクを、「機会」では、資源効率・エネルギー源・製品及びサービス・市場を考慮しています。また、当社単体・国内海外連結子会社における、豊田通商グループの事業活動を通じた温室効果ガス排出量を、2030年までに2019年比で50%削減を目指し、2050年にカーボンニュートラルとする目標を策定しています。加えて、2018年に策定したサステナビリティ重要課題(マテリアリティ)においても、「クリーンエネルギーや革新的技術を活用し、自動車/工場・プラントCO₂を削減することで脱炭素社会移行に貢献」することを掲げています。

気候変動や森林破壊、人口増加等に伴い世界規模で水不足、水質悪化、洪水、生物多様性の毀損が深刻化しています。水資源の持続可能な利用・生物多様性の維持は、当社事業活動に多大な影響を及ぼすリスクであり、重要課題と認識しています。水リスクについては、連結子会社を対象にAQUEDUCT(世界資源研究所(WRI)が提供する水リスクに関するグローバルな基準となっている評価ツールの一つ)で調査し、利用効率の改善や使用量削減等を含むリスクに応じた対応を行っています。

生物多様性については、新規の投資案件に対し生態系サービスへの影響を事前に調査・評価し、森林保全、環境負荷低減に努めています。既存事業に対しては、ISO14001に基づく環境マネジメントシステム内部監査により、水及び生物多様性を含むリスク評価を実施しています。しかしながら、このような施策を講じても、不測の事態が発生した場合、当社グループの経営成績及び財政状態に悪影響を及ぼす可能性があります。

最新の情報を確認しています...

最新の情報を確認しています... 最新の情報を確認しています...

最新の情報を確認しています...

読み込み中です...

読み込み中です...

就職・転職をするときに最低限チェックしておきたい項目をまとめました。

ユーレットは就職活動・転職活動中の皆さまを応援しています。